미국 통화정책의 역사는 우리에게 무슨 길을 안내하는가

2022/12/20

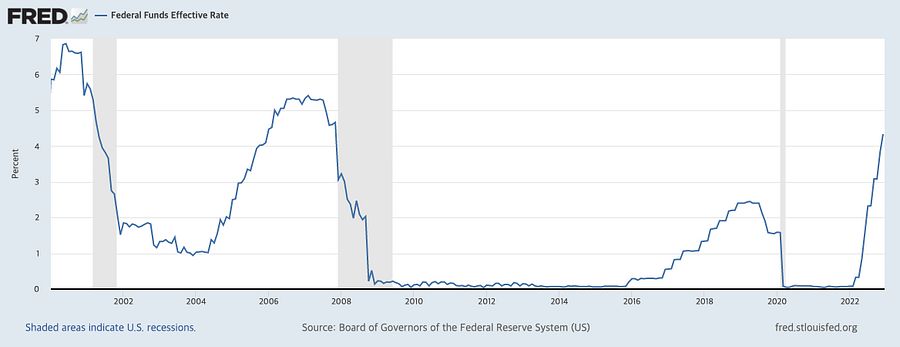

고금리 시기는 모두에게 힘들다. 특히 긴 저금리가 끝난 후 찾아온 갑작스러운 고금리, 그러니까 지금과 같은 시대는 저금리가 차려 준 호화로운 밥상에 달려들어 마음껏 먹고 마시던 사람들에게 갑자기 고혈압 및 고지혈증을 포함한 온갖 심혈관계 질환으로 도배된 그들의 건강검진 결과표를 전달한 것과 완전히 같다고 볼 수 있다. 아마 7~80년대의 미국인들도 그러하였을 것이다. 놀랍게도 미국의 기준금리는 2차 세계 대전과 한국전쟁을 거친 후인 1950년대에는 얼마 전과 같은 1~2% 대였기 때문이다. 저금리는 2008년 이후 갑자기 찾아온 산타클로스가 아니다. 오랜 기간을 두고 우리를 방문하는 혜성과 같은 존재일 뿐.

미 연준이 고인플레이션에 적극적으로 대응한 과거의 역사는 총 3개의 시대로 구분해 볼 수가 있다. 첫 번째는 1970년부터 76년까지 닉슨 대통령 시기 아서 번즈(Arthur F. Burns)가 이끌던 연준의 대응, 그리고 1979년부터 83년까지 카터-레이건 시기 그 유명한 폴 볼커가 이끌던 연준의 대응, 마지막으로는 1993년부터 97년까지 앨런 그린스펀이 이끌던 연준의 대응이다. 지금 파월은 네 번째 시기를 맞이하고 있다고도 볼 수 있다.

미 연준이 고인플레이션에 적극적으로 대응한 과거의 역사는 총 3개의 시대로 구분해 볼 수가 있다. 첫 번째는 1970년부터 76년까지 닉슨 대통령 시기 아서 번즈(Arthur F. Burns)가 이끌던 연준의 대응, 그리고 1979년부터 83년까지 카터-레이건 시기 그 유명한 폴 볼커가 이끌던 연준의 대응, 마지막으로는 1993년부터 97년까지 앨런 그린스펀이 이끌던 연준의 대응이다. 지금 파월은 네 번째 시기를 맞이하고 있다고도 볼 수 있다.

얼마 전이었던 2022년 9월 FOMC에서 파월 의장은 "인플레이션을 조기에 잡아내지 못한 결과는 그 후에 치를 더 큰 비용뿐이다" 라는 언급으로 시장에 시그널을 준 바 있다. 재미있는 것은 이 말은 파월이 처음 한 말이 아니라는 것이다. 그럼 누가 하였는가? 다들 아시겠지만 바로 볼커다. 볼커는 지난 19...

.jpg)

미국 기준금리 그래프에서 폴 볼커 시절에 금리가 20%를 찍었다가 갑자기 10% 미만으로 훅 내리고 다시 20%가 넘어가는 저 롤러코스터가 어쩌다 나왔는지 정말 궁금해지네요.. 그리고 저 때 얼마나 카오스였을지 상상이 안되고요.

얼룩소에는 일반 신문기사에 볼 수 없는 고퀄리티 글들이 참 많네요!!

통화나 금리의 문제는 국내 내수는 물론 국제사회 및 정치 경제 문화가 얽히고 섥힌 문제라는 것을 다시한번 생각해보게 되네요. 별거 아닌거 같아도 누군가에게는 먹고사는 문제가 달려 있을텐데.. 안타깝네요

어려워보여서 안 보려고 했는데 넘 쉽게 잘 써주셔서 재미있게 읽었습니당!

근데 이대호 님처럼 저도 궁금해요.

정말 왜 그럴까요????

비효율적 생산+국가의 방향없는 농사 장려 정책 + 정부미 + 영세 영농 + 수입 종자 비용 +인건비 + 영농경영 부실?

유통 과정의 비효율성 + 너무 많은 중간 단계?

농수산물 생산 및 가공품 공급 기업의 독과점?

너무 높은 부동산 가격?

작황 예측 시스템의 부재 + 수급 불안정?

물가가 비싸야 대통령 지지율이 오르나!!!!(ㄱㅅㄹ)

실은 오늘 동네에서 귤 공동구매를 했어요. 귤농장에서 직접 주문하는건데 동네에서 사면 귤 2키로에 1만1천원이거든요? 근데 사람 모아서 13키로 농가로 주문하니 2키로에 5천400원인거 있죠!!!!!!!!! 도소매 차이가 있다고 해도 이건 좀 심하지 않나 싶더라고요. 아까는 걍 그런갑다 하고 말았는데 이젠 온 우주(?)가 물가 이야기를 하는 느낌이랄까요 ;;;;;;

정답 2월에 알려주고 그러는 건 아니겠죠…… 되게 궁금하네요.

현성님! 덕분에 유익한 글 잘 읽었습니다. 궁금한 점이 하나 있는데요! '에너지 가격이 낮은 구조'는 아는데, '그 대신 식료품 물가를 높게 유지하는'에 관해서 좀 더 설명해주실 수 있으세요? 에너지 가격과 식료품 가격 간에 어떤 관계가 있는지 궁금합니다!

얼룩소에는 일반 신문기사에 볼 수 없는 고퀄리티 글들이 참 많네요!!

통화나 금리의 문제는 국내 내수는 물론 국제사회 및 정치 경제 문화가 얽히고 섥힌 문제라는 것을 다시한번 생각해보게 되네요. 별거 아닌거 같아도 누군가에게는 먹고사는 문제가 달려 있을텐데.. 안타깝네요

어려워보여서 안 보려고 했는데 넘 쉽게 잘 써주셔서 재미있게 읽었습니당!

근데 이대호 님처럼 저도 궁금해요.

정말 왜 그럴까요????

비효율적 생산+국가의 방향없는 농사 장려 정책 + 정부미 + 영세 영농 + 수입 종자 비용 +인건비 + 영농경영 부실?

유통 과정의 비효율성 + 너무 많은 중간 단계?

농수산물 생산 및 가공품 공급 기업의 독과점?

너무 높은 부동산 가격?

작황 예측 시스템의 부재 + 수급 불안정?

물가가 비싸야 대통령 지지율이 오르나!!!!(ㄱㅅㄹ)

실은 오늘 동네에서 귤 공동구매를 했어요. 귤농장에서 직접 주문하는건데 동네에서 사면 귤 2키로에 1만1천원이거든요? 근데 사람 모아서 13키로 농가로 주문하니 2키로에 5천400원인거 있죠!!!!!!!!! 도소매 차이가 있다고 해도 이건 좀 심하지 않나 싶더라고요. 아까는 걍 그런갑다 하고 말았는데 이젠 온 우주(?)가 물가 이야기를 하는 느낌이랄까요 ;;;;;;

정답 2월에 알려주고 그러는 건 아니겠죠…… 되게 궁금하네요.

현성님! 덕분에 유익한 글 잘 읽었습니다. 궁금한 점이 하나 있는데요! '에너지 가격이 낮은 구조'는 아는데, '그 대신 식료품 물가를 높게 유지하는'에 관해서 좀 더 설명해주실 수 있으세요? 에너지 가격과 식료품 가격 간에 어떤 관계가 있는지 궁금합니다!